El creciente protagonismo de la economía circular en el sector financiero, aún no es suficiente, ni en volumen de recursos ni en segmentación de actividades clave que permitan desprenderse de un modelo de producción y consumo lineal, según el informe ‘Innovación y financiación: los pilares para la transformación circular’ del Grupo de Acción en Economía Circular de Forética.

Esta falta de financiación disponible es uno de los factores que obstaculizan la transición hacia un modelo económico en circular. Según datos de la OCDE, “muchas regiones y ciudades se enfrentan a limitaciones para avanzar hacia la circularidad, como la insuficiencia de recursos financieros (73%), los riesgos financieros (69%), la falta de escala crítica para los negocios y las inversiones (59%) o la falta de compromiso del sector privado (43%)”.

“Sin embargo, el contexto actual también nos muestra que el panorama financiero vinculado con la economía circular está experimentando un importante crecimiento en los últimos años, posicionándose como un elemento fundamental en la transición hacia una economía más sostenible. De hecho, desde principios de 2020, los activos gestionados a través de fondos de capital de la economía circular como objetivo único o parcial de la inversión, se ha visto incrementado de 300 millones de dólares a más de 2.000 millones de dólares, es decir, se han multiplicado por seis, por lo que el sector financiero está empezando a captar la oportunidad derivada de los modelos de producción y consumo sostenibles”, destaca el documento.

Según los datos recogidos en este informe, los mayores gestores de activos del mundo, como BlackRock, Credit Suisse o Goldman Sachs, están desarrollando estrategias y vehículos de financiación de empresas sostenibles o implicadas en la implantación de la economía circular.

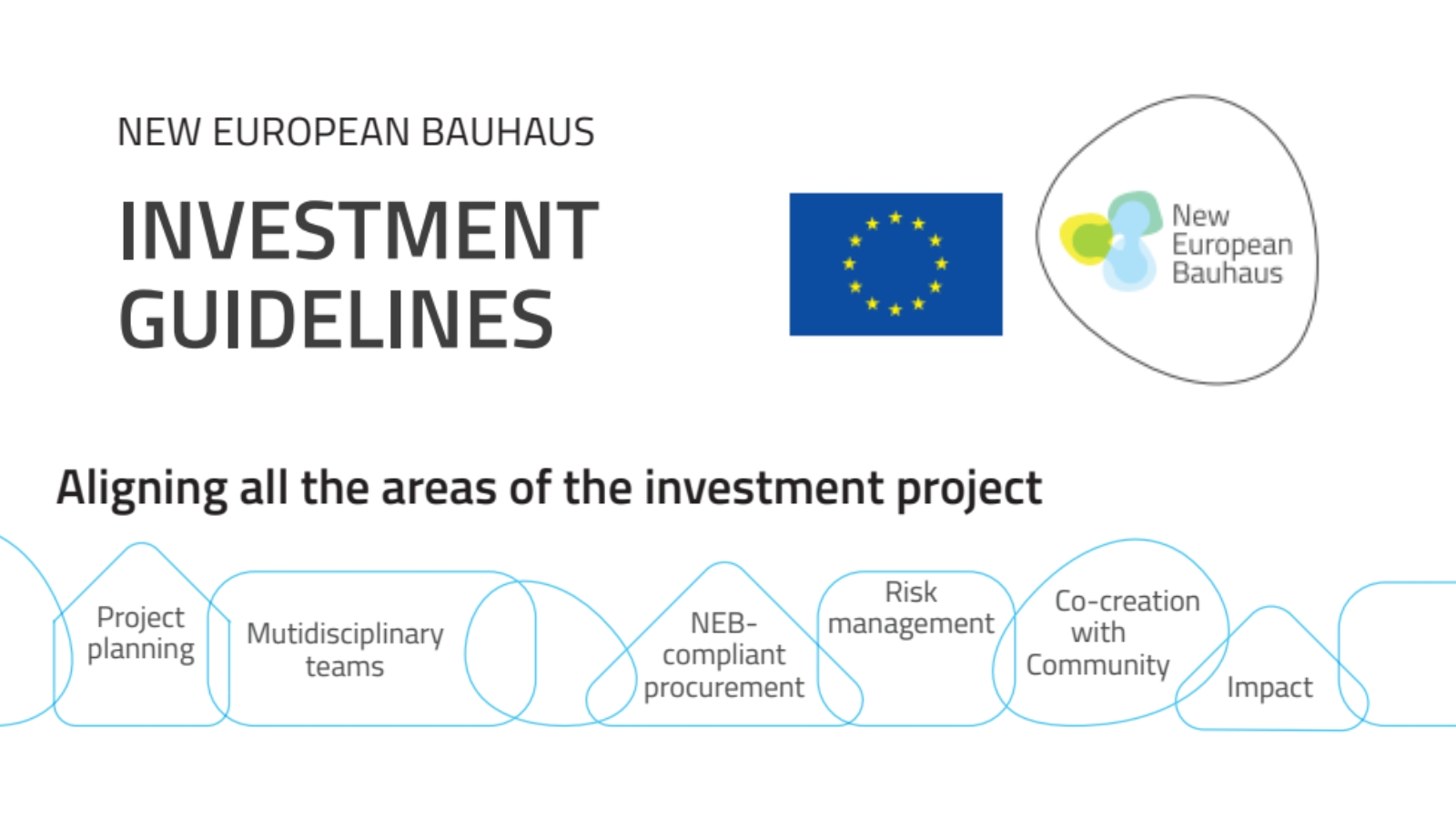

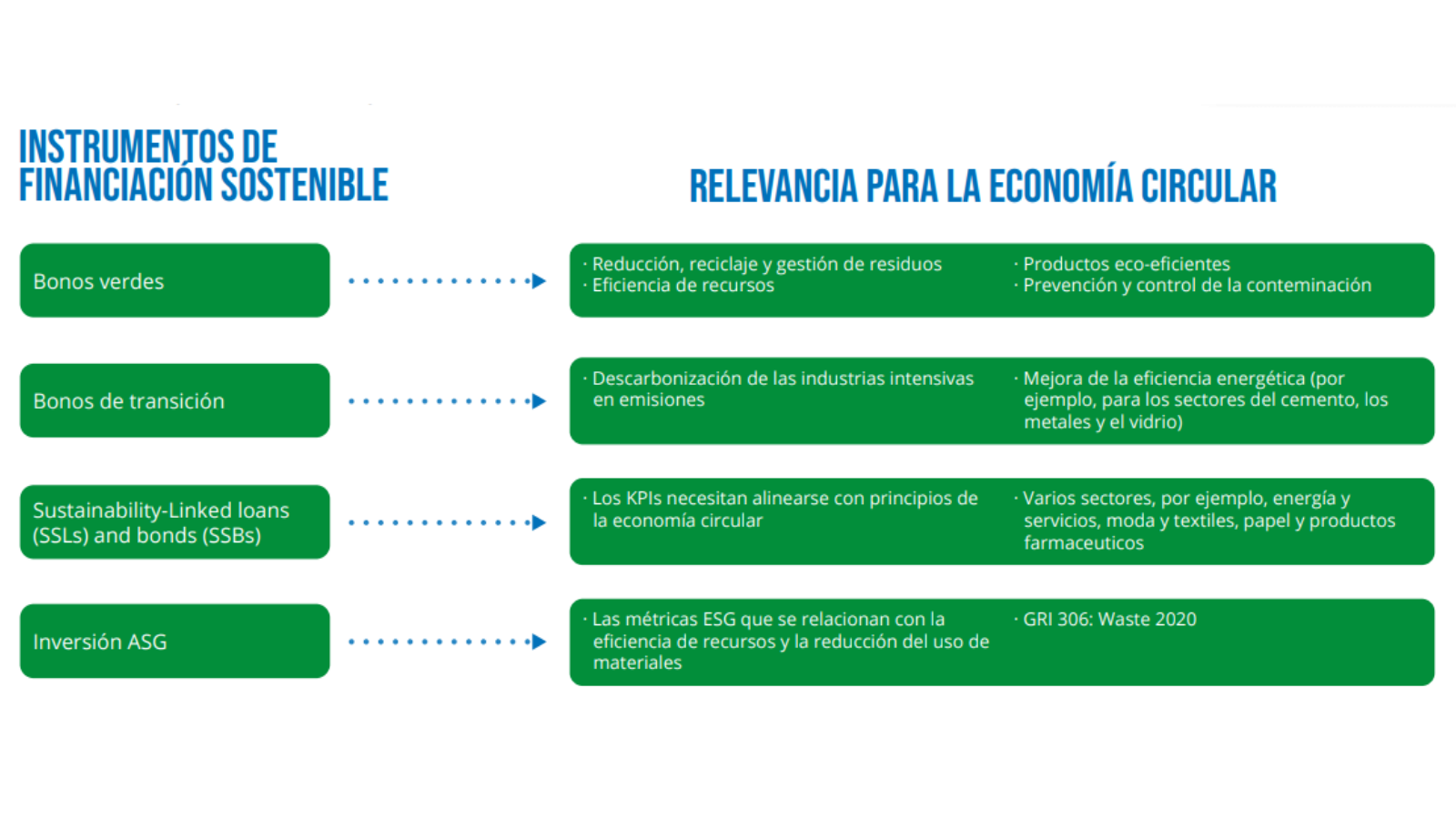

De hecho, existen cada vez más instrumentos financieros con foco sostenible que tienen una relevancia clara para acelerar la economía circular. Entre ellos, destacan los principales son los bonos verdes; los bonos de transición; préstamos y bonod vinculados a indicadores de sostenibilidad, e inversión con criterios ASG.

Contexto normativo y empresarial favorable

El estudio destaca que “uno de los grandes hitos que han tenido lugar recientemente, y que ayudará a entender cómo y con cuánto estamos financiando el desarrollo sostenible es la taxonomía europea, uno de los elementos fundamentales del Plan de Acción de Finanzas Sostenibles de la Comisión Europea, cuyo objetivo es establecer un marco común que promueva la inversión sostenible y determine qué actividades económicas pueden calificarse como sostenibles”.

“La taxonomía desarrolla la dimensión ambiental, con seis objetivos: mitigación del cambio climático, adaptación al cambio climático, uso sostenible y protección de los recursos hídricos y marinos, economía circular, prevención y control de la contaminación y protección de los ecosistemas y está en proceso de desarrollo de la dimensión social. Este marco permitirá comprender cómo se están redirigiendo los flujos de capital hacia un modelo más circular”, subraya el informe.

“No cabe duda de que estamos ante un momento muy relevante, con un máximo protagonismo de la economía circular y un contexto que favorece el impulso para ir un paso más allá, impulso que se verá favorecido por palancas como la innovación o la financiación para llegar a una ‘New Circular Normality. Las empresas líderes, gracias a su capacidad de innovación, digitalización, el talento de sus equipos, y los altos estándares de transparencia y buen gobierno, se encuentran en una posición única para contribuir al desarrollo sostenible”, concluye el informe del Grupo de Acción en Economía Circular de Forética.